Ποσό 20 δισ. ευρώ, σε σύνολο «κόκκινων» δανείων ύψους 100 δισ. ευρώ που βαρύνουν τους ισολογισμούς των τραπεζών, αφορά «στρατηγικούς κακοπληρωτές», σύμφωνα με εκτίμηση του διοικητή της Τράπεζας της Ελλάδος (ΤτΕ) Γιάννη Στουρνάρα. Αφορά δηλαδή άτομα που, ενώ είναι σε θέση, δεν αποπληρώνουν τις υποχρεώσεις τους επιδιώκοντας να επωφεληθούν από την οικονομική κρίση. Ο διοικητής της ΤτΕ εκτίμησε ότι ένα 20% των «κόκκινων» δανείων τόσο στα στεγαστικά όσο και στα επιχειρηματικά αφορά δανειολήπτες που, ενώ έχουν τη δυνατότητα, δεν πληρώνουν. Σημείωσε ότι η αντιμετώπιση των μη εξυπηρετούμενων δανείων αποτελεί τη μεγαλύτερη πρόσκληση που πρέπει να αντιμετωπίσουν όχι μόνο οι τράπεζες αλλά ευρύτερα η εγχώρια οικονομία. Είναι χαρακτηριστικό ότι τα μη εξυπηρετούμενα δάνεια στην Ευρώπη ανέρχονται συνολικά στα 900 δισ. ευρώ, εκ των οποίων τα 100 δισ. ευρώ βαραίνουν την Ελλάδα και τις εγχώριες τράπεζες. Ετσι, αν αντιμετωπιστούν αποτελεσματικά τα «κόκκινα» δάνεια και ειδικά οι «στρατηγικοί κακοπληρωτές», τότε οι τράπεζες μπορεί να αποκτήσουν μια πηγή ανέλπιστων εσόδων για τα επόμενα χρόνια.

Το πρόβλημα των «στρατηγικών κακοπληρωτών» έχει επισημανθεί κατ’ επανάληψιν και είναι χαρακτηριστικό ότι η ΤτΕ στην ενδιάμεση έκθεσή της τόνιζε ότι «η πολυπλοκότητα της νομοθεσίας οδηγεί σε αρκετές περιπτώσεις σε αποφάσεις που στην ουσία προστατεύουν δανειολήπτες οι οποίοι δεν βρίσκονται σε αντικειμενική αδυναμία να εξυπηρετήσουν τα δάνειά τους». Με άλλα λόγια, η πολυνομία και η γενικότερη αναποτελεσματικότητα του νομικού συστήματος στη χώρας μας ενθαρρύνουν πολλούς δανειολήπτες να μην εκπληρώνουν τις υποχρεώσεις τους. Σύμφωνα με εκτιμήσεις τραπεζικών πηγών, περίπου το 40% των ατόμων που έχουν καταθέσει αίτηση για ένταξη στον νόμο Κατσέλη, ο οποίος εξασφαλίζει προστασία στους δανειολήπτες, όχι απλά είναι σε θέση να αποπληρώνουν τις υποχρεώσεις τους προς τις τράπεζες αλλά διατηρούν πολύ υψηλές καταθέσεις.

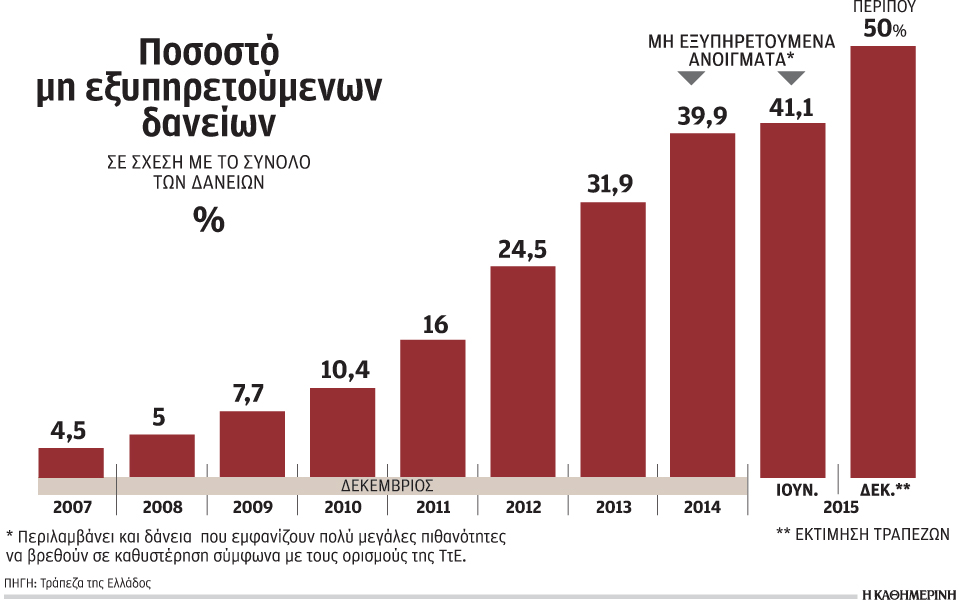

Η εικόνα σήμερα, σε ό,τι αφορά τα μη εξυπηρετούμενα δάνεια, είναι εξαιρετικά αρνητική. Από τα περίπου 204,5 δισ. ευρώ που είναι τα υπόλοιπα δανείων προς επιχειρήσεις (96,5 δισ.), ελεύθερους επαγγελματίες (13,5 δισ. ευρώ) και νοικοκυριά (94,5 δισ. ευρώ), περισσότερα από τα μισά είτε βρίσκονται σε οριστική καθυστέρηση είτε βρίσκονται ένα βήμα πριν τεθούν σε καθεστώς αθέτησης. Τραπεζικά στελέχη επισημαίνουν ότι χωρίς την ουσιαστική και αποτελεσματική αντιμετώπιση του προβλήματος των μη εξυπηρετούμενων δανείων, δεν μπορεί το τραπεζικό σύστημα να σταθεροποιηθεί ώστε να μπορέσει να συμβάλει ενεργά στη χρηματοδότηση των επιχειρήσεων και των νοικοκυριών προκειμένου να επιτευχθεί η επανεκκίνηση της οικονομίας. Η εξέλιξη των «κόκκινων» δανείων είναι εκρηκτική και αποτυπώνει χαρακτηριστικά την κατάρρευση της οικονομίας τα τελευταία χρόνια. Από το επίπεδο του 4,5% που ήταν στο τέλος του 2007, διπλασιάστηκαν στο 9% τον Ιούνιο του 2010, ξεπέρασαν το 18% τον Μάρτιο του 2012 ενώ τον Σεπτέμβριο του 2013 ξεπέρασαν και το επίπεδο του 30% και σήμερα, μαζί με τα δάνεια που σύμφωνα με την Τράπεζα της Ελλάδος εμφανίζουν μεγάλες πιθανότητες να βρεθούν σε καθυστέρηση, φτάνουν το 50%. Ετσι από το επίπεδο των 10 δισ. ευρώ που διαμορφώνονταν τα μη εξυπηρετούμενα δάνεια στο τέλος του 2007, σήμερα ξεπερνούν τα 100 δισ. ευρώ.

Βελτίωση των συνθηκών ρευστότητας

Κατά περίπου 18 δισ. ευρώ έχει μειωθεί τους τελευταίους μήνες η χρηματοδότηση των ελληνικών τραπεζών από τον έκτακτο μηχανισμό ρευστότητας, ELA. Σήμερα το όριο ρευστότητας, όπως καθορίζεται από την ΕΚΤ, διαμορφώνεται στα 72 δισ. ευρώ από περίπου 90 δισ. ευρώ που είχε φτάσει το περασμένο καλοκαίρι κατά την κορύφωση της κρίσης, που έφερε τη χώρα αντιμέτωπη με το φάσμα εκδίωξής της από την Ε.Ε. Η βελτίωση είναι αποτέλεσμα της επιτυχούς ολοκλήρωσης της ανακεφαλαιοποίησης, της γενικότερης βελτίωσης των συνθηκών στην Ελλάδα μετά την υπογραφή του 3ου μνημονίου και φυσικά των κεφαλαιακών περιορισμών που «κρατούν» τις καταθέσεις υποχρεωτικά στο τραπεζικό σύστημα. Στελέχη της ΤτΕ επισημαίνουν ότι η μείωση του ELA αντανακλά τη βελτίωση των συνθηκών ρευστότητας και την υποχώρηση της αβεβαιότητας τους τελευταίους μήνες.