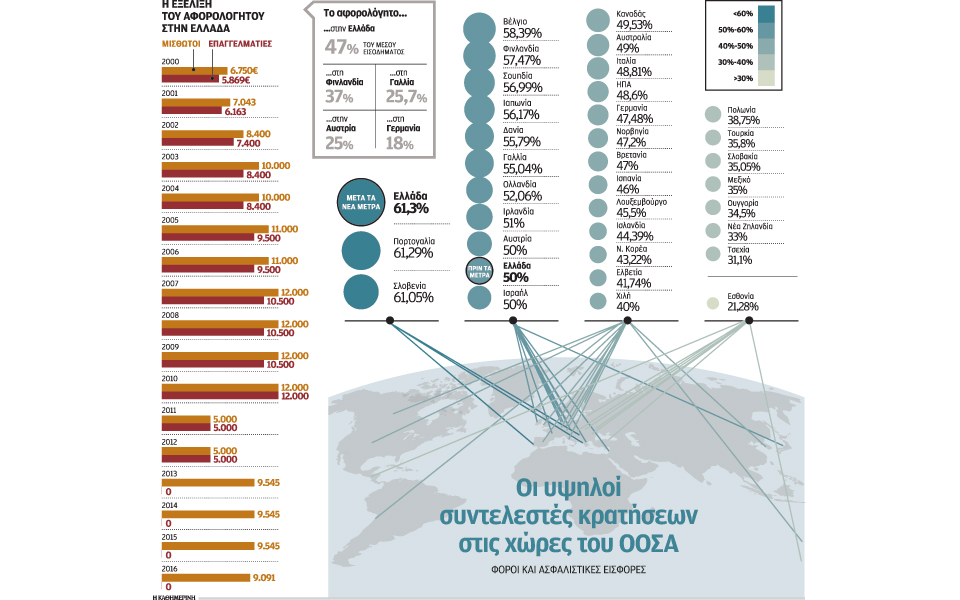

Η Ελλάδα θα ανακηρυχθεί το 2016 η χώρα με τον μεγαλύτερο ανώτατο συντελεστή φορολόγησης μεταξύ των χωρών-μελών του ΟΟΣΑ, έναν συντελεστή τον οποίο μάλιστα θα ενεργοποιεί από πολύ «χαμηλά»: μόλις δύο φορές το μέσο εισόδημα.

«Πλούσιος» για το 2016 θα βαφτιστεί αυτός ο οποίος θα δηλώνει εισοδήματα άνω των 40.000 ευρώ. Από αυτό το επίπεδο και πάνω, θα είναι υποχρεωμένος να καταβάλλει σε φόρους και ασφαλιστικές εισφορές το 60% έως το 63% του εισοδήματος που υπερβαίνει το όριο των 40.000 ευρώ. Για να κρατήσει το αφορολόγητο ψηλά –ακόμη και η Γαλλία και η Γερμανία όπου οι αποδοχές είναι πολλαπλάσιες σε σχέση με τις ελληνικές έχουν χαμηλότερο αφορολόγητο από την Ελλάδα– η ελληνική κυβέρνηση θα καταστήσει τη χώρα την πιο αφιλόξενη μεταξύ των χωρών-μελών του ΟΟΣΑ για στελέχη επιχειρήσεων και υψηλά αμειβόμενους.

Από την άλλη, η Ελλάδα θα εξακολουθήσει να συμπεριλαμβάνεται στις χώρες με τη λιγότερο διευρυμένη φορολογική βάση. Παρά τη μείωση του αφορολογήτου στις 9.091 ευρώ –με ορατό πάντως το ενδεχόμενο περαιτέρω μείωσης ως αποτέλεσμα των διαπραγματεύσεων με τους θεσμούς– περίπου 3,3 έως 3,5 εκατομμύρια μισθωτοί, συνταξιούχοι και αγρότες, ή οι τέσσερις στους 10, δεν πρόκειται να πληρώσουν ούτε ένα ευρώ φόρο εισοδήματος.

Από τις δύο οικονομικές «σχολές» για τον τρόπο κατανομής των φορολογικών βαρών, η ελληνική κυβέρνηση έχει επιλέξει ξεκάθαρα τη δεύτερη: αυτή που ορίζει ότι τα περισσότερα φορολογικά βάρη θα πρέπει να φορτωθούν σε έναν πολύ μικρό αριθμό φορολογουμένων με το επιχείρημα ότι αυτοί εμφανίζουν τα υψηλότερα εισοδήματα. Το «πλεονέκτημα» αυτής της σχολής είναι ότι αφήνει μεγάλο αριθμό φορολογουμένων (και ψηφοφόρων) εκτός της διαδικασίας κατανομής των φορολογικών βαρών.

Στην Ελλάδα, με δεδομένη τη συνεχιζόμενη μείωση των εισοδημάτων, αποδοχές κάτω από 9.000 ευρώ αναμένεται να δηλώσουν το 2016 περίπου 2,9 έως 3,1 εκατομμύρια μισθωτοί και συνταξιούχοι. Σε αυτό τον αριθμό, θα πρέπει να προστεθούν και οι περίπου 400.000 αγρότες οι οποίοι επίσης δεν θα πληρώσουν λόγω του ότι θα ενταχθούν στην κλίμακα των μισθωτών και των συνταξιούχων.

Πρόσθετα φορολογικά –αλλά και ασφαλιστικά– βάρη θα μετατοπιστούν σε όσους δηλώνουν αποδοχές άνω των 45.000 ευρώ (ειδικά από τις 69.000 ευρώ και πάνω οι νέες επιβαρύνσεις είναι τετραψήφιες, εξαιτίας:

1. Της νέας φορολογικής κλίμακας που προβλέπει φορολογικό συντελεστή 45% για το εισόδημα άνω των 40.000 ευρώ.

2. Της νέας εισφοράς αλληλεγγύης η οποία προβλέπει συντελεστή 7,5% για το τμήμα του εισοδήματος από τις 40.000 έως τις 65.000 ευρώ, και 9% από τις 65.0000 ευρώ και πάνω (υπάρχει και συντελεστής 10% αλλά αφορά τα ετήσια εισοδήματα άνω των 220.000 ευρώ).

3. Της αύξησης των ασφαλιστικών εισφορών κατά μισή ποσοστιαία μονάδα λόγω επικουρικών.

4. Της αύξησης του ανώτατου πλαφόν υπολογισμού των ασφαλιστικών εισφορών στις 5.860 ευρώ μηνιαίως ή στις 82.040 ευρώ ετησίως για εργαζομένους στον ιδιωτικό τομέα που αμείβονται με 14 μισθούς.

To αποτέλεσμα

Πώς λειτουργούν αυτά τα τέσσερα μέτρα αθροιστικά; Για τα 1.000 ευρώ εισοδήματος επιπλέον των 40.000 ευρώ, ο μισθωτός θα πρέπει να πληρώσει 16% εισφορές στο ασφαλιστικό ταμείο. Θα του απομείνουν 840 ευρώ. Από αυτά ο φόρος θα είναι 378 ευρώ και η εισφορά αλληλεγγύης 63 ευρώ. Δηλαδή στο 1.000άρικο επιπλέον των 40.000 ευρώ, η συνολική επιβάρυνση θα φτάνει στα 601 ευρώ ή στο 60,1%. Αν το εισόδημα ξεπερνά τις 65.000 ευρώ, ο οριακός συντελεστής θα είναι ακόμη υψηλότερος. Στο πρόσθετο εισόδημα των 1.000 ευρώ θα επιβάλλονται και πάλι 160 ευρώ εισφορές, 378 ευρώ φόρος εισοδήματος ενώ η εισφορά αλληλεγγύης θα ανεβεί στα 75,6 ευρώ. Το σύνολο των κρατήσεων ανέρχεται στα 613,6 ευρώ και ο συντελεστής στο 61,3%.

Πού κατατάσσεται η Ελλάδα με τέτοια ποσοστά σε σχέση με τις υπόλοιπες χώρες-μέλη του ΟΟΣΑ; Στην 1η θέση. Τα αναλυτικά στοιχεία, που δημοσίευσε ο οργανισμός πριν από λίγες ημέρες, δείχνουν ότι το «φράγμα» του 60% σπάνε μόνο η Πορτογαλία με συντελεστή 61,28% και η Σλοβενία με 61,05%. Η Ελλάδα θα περάσει μπροστά με το 61,3%.

Κάθε χρόνο έχουμε ένα νέο φορολογικό

Αγνωστη έννοια παραμένει για την Ελλάδα ο «οικονομικός προγραμματισμός». Η νέα κλίμακα φορολογίας εισοδήματος, που θα κληθεί να ψηφίσει η Βουλή για να υπολογιστεί ο φόρος επί των εισοδημάτων του 2016, θα είναι η 11η που έχει εφαρμοστεί από το 2000 μέχρι σήμερα. Δηλαδή αντιστοιχεί μία καινούργια φορολογική κλίμακα ανά ενάμιση χρόνο. Στο βάθος αυτών των 17 ετών, εκτός από οριακές αλλαγές στο όνομα της δημοσιονομικής προσαρμογής, έχουν γίνει και ριζικές αλλαγές φορολογικής φιλοσοφίας, χωρίς όμως οι αλλαγές αυτές να συνοδεύονται και από παρεμβάσεις για να επιτευχθεί η διεύρυνση της φορολογητέας ύλης. Από το 2013 έως το 2015 υιοθετήθηκε ένα σύστημα κατάτμησης των εισοδημάτων, ανάλογα με την προέλευση (σ.σ. υιοθετήθηκαν ξεχωριστές κλίμακες για μισθωτούς, ελεύθερους επαγγελματίες και εισοδηματίες), στο όνομα της διεύρυνσης της φορολογικής βάσης. Από το 2016, αυτή η λογική θα εγκαταλειφθεί και πάλι. Πέραν της αύξησης των φορολογικών συντελεστών και της μείωσης του αφορολογήτου για τους μισθωτούς και τους συνταξιούχους, στη νέα κλίμακα θα αθροίζονται και πάλι τα εισοδήματα από μισθούς και ελεύθερα επαγγέλματα, εκτοξεύοντας και πάλι το κίνητρο της φοροδιαφυγής για όσους έχουν εισοδήματα από δύο πηγές. Αντίστοιχη εικόνα παρατηρείται και στις επιχειρήσεις, με τους συντελεστές των νομικών προσώπων να έχουν διαφοροποιηθεί πάνω από 10 φορές τα τελευταία 16 χρόνια, πολλές φορές μάλιστα και αναδρομικά.

Το ελληνικό παράδοξο του αφορολόγητου ορίου

Αυτήν τη στιγμή ο υψηλός συντελεστής στην Ελλάδα διαμορφώνεται στο 50% και πριν και μετά τις εισφορές, και επιβάλλεται στους έχοντες εισόδημα άνω των 100.000 ευρώ (σ.σ. 42% φόρος εισοδήματος και 8% εισφορά, ενώ δεν υπάρχει επιπλέον επιβάρυνση για εισφορές, λόγω του σημερινού πλαφόν υπολογισμού των ασφαλιστικών εισφορών).

Με τα μέχρι τώρα δεδομένα μάς ξεπερνούσαν η Πορτογαλία, η Σλοβενία, το Βέλγιο, η Φινλανδία, η Σουηδία, η Ιαπωνία, η Δανία, η Γαλλία, η Ολλανδία, η Ιρλανδία και η Αυστρία. Κατεβάζοντας όμως το όριο επιβολής του ανώτατου συντελεστή από τα 100.000 ευρώ στα 40.000 ευρώ (με επιβάρυνση 60,01%) ή στα 65.000 ευρώ (με συντελεστή 61,3%), η Ελλάδα θα βρεθεί στην 1η θέση παγκοσμίως, αποθαρρύνοντας την προσέλκυση στελεχών και ενθαρρύνοντας την αποχώρηση αυτών που υπάρχουν σήμερα.

Παρέμβαση ΔΝΤ

Εν τω μεταξύ, την αναλογία του αφορολόγητου ορίου ως ποσοστό του μέσου εισοδήματος επικαλείται το ΔΝΤ, για να αξιώσει ακόμα μεγαλύτερη μείωσή του, στα επίπεδα των 8.000 ευρώ. Οταν στην πρόσφατη Εαρινή Σύνοδό του ο Πολ Τόμσεν έλεγε ότι η Ελλάδα έχει αναλογικά υψηλότερο αφορολόγητο απ’ ό,τι η Γερμανία, η Αυστρία ή η Γαλλία, είχε κατά νου ότι με όριο απαλλαγής στα 9.550 ευρώ και μέσο εισόδημα στα 20.296 ευρώ, το αφορολόγητο στην Ελλάδα αντιστοιχεί στο 47% του μέσου εισοδήματος. Τόσο υψηλό ποσοστό έχει ως αποτέλεσμα να συρρικνώνεται αισθητά η φορολογική βάση, δηλαδή ο αριθμός των φορολογουμένων που συμβάλλουν έστω και λίγο στα συνολικά βάρη.

Το αφορολόγητο των 9.545 ευρώ που ίσχυσε για όλη την περίοδο από το 2013 έως το 2015 –θεσπίστηκε με τη φορολογική μεταρρύθμιση του 2013– κάλυψε μόνο τους μισθωτούς και τους συνταξιούχους, σε αντίθεση με το τι συνέβαινε μέχρι τότε. Το 2010, για παράδειγμα, υπήρχε αφορολόγητο 12.000 ευρώ, το οποίο όμως ίσχυε για όλους: μισθωτούς, συνταξιούχους, ελεύθερους επαγγελματίες, επιτηδευματίες, εισοδηματίες και αγρότες. Η πρώτη ουσιαστική διεύρυνση της φορολογικής βάσης έγινε το 2013, όταν αποφασίστηκε οι αγρότες, οι ελεύθεροι επαγγελματίες και οι επιτηδευματίες να φορολογηθούν από το πρώτο ευρώ. Τότε επικράτησε η λογική τα φορολογικά βάρη να μοιραστούν σε όσο το δυνατόν περισσότερους, έτσι ώστε να μειωθούν οι ανώτατοι συντελεστές και να περιοριστεί το κίνητρο για φοροδιαφυγή. Πράγματι, ο ανώτατος συντελεστής των επαγγελματιών μειώθηκε από το 45% που ήταν το 2012 στο 33%.

Τι θα γίνει το 2016; Πρακτικά δεν θα υπάρξει διεύρυνση της φορολογικής βάσης, παρά την αλλαγή του αφορολογήτου. Διότι ναι μεν θα μειωθεί το αφορολόγητο κατά περίπου 450 ευρώ (με βάση τα δεδομένα του νομοσχεδίου), από την άλλη όμως θα πάψει να πληρώνει φόρο σχεδόν το σύνολο του αγροτικού κόσμου. Φορολογικό καθεστώς που να απαλλάσσει από κάθε φόρο εισοδήματος περίπου το 40% του πληθυσμού αποτελεί άλλη μια ελληνική… πρωτοτυπία, η οποία γίνεται επί σειράν ετών στην Ελλάδα, κυρίως για πολιτικούς λόγους (σ.σ. το σύνθημα «τέσσερα ή πέντε εκατομμύρια Ελληνες δεν θα πληρώσουν τίποτα» έχει ακουστεί πολλές φορές από τους πολιτικούς τα τελευταία 20 χρόνια). Τι κάνουν άλλες χώρες;

• Στην Αυστρία, το αφορολόγητο έχει διαμορφωθεί στα 11.000 ευρώ. Το μέσο εισόδημα της Αυστρίας, όμως, είναι στα 43.483 ευρώ, δηλαδή στο 25% του μέσου εισοδήματος, αντί για το 47% που είναι στην Ελλάδα.

• Στην Φινλανδία, το αφορολόγητο διαμορφώνεται στα 16.100 ευρώ. Φαντάζει πολύ υψηλό, αλλά το μέσο εισόδημα είναι στα 43.536 ευρώ. Και πάλι η αναλογία διαμορφώνεται στο 37%.

• Στη Γαλλία το αφορολόγητο διαμορφώνεται μόλις στα 9.700 ευρώ. Δεδομένου ότι το μέσο εισόδημα του Γάλλου ανέρχεται, με βάση τα στοιχεία του ΟΟΣΑ, στα 37.792 ευρώ, η αναλογία διαμορφώνεται στο 25,66%.

• Στη Γερμανία, το αφορολόγητο διαμορφώνεται στα 8.472 ευρώ. Εχει μία από τις χαμηλότερες αναλογίες στην Ευρώπη, δεδομένου ότι το μέσο εισόδημα φτάνει στα 47.041 ευρώ, η αναλογία περιορίζεται περίπου στο 18%.

Το αφορολόγητο δεν υπάρχει σε όλες τις χώρες-μέλη του ΟΟΣΑ. Πολλές επιλέγουν να φορολογήσουν και το πρώτο ευρώ εισοδήματος, ενισχύοντας όμως τα χαμηλότερα εισοδηματικά κλιμάκια, μέσω της κοινωνικής πολιτικής (επιδόματα, ελάχιστο εγγυημένο εισόδημα, κ.λπ.). Σε αυτή την ομάδα χωρών ανήκουν η Πορτογαλία, η Ουγγαρία (εφαρμόζει ενιαίο συντελεστή ανεξαρτήτως εισοδήματος, όπως και η Βουλγαρία και η Ρουμανία), η Τουρκία, κ.ά.

Μια άλλη ομάδα χωρών υιοθετεί την πολιτική της έκπτωσης φόρου (σ.σ. ουσιαστικά, σε αυτή την ομάδα ανήκει και η Ελλάδα, με τη φορολογική έκπτωση των 2.000 ευρώ, άσχετα αν στην εσωτερική επικαιρότητα έχει κυριαρχήσει η μετάφραση της έκπτωσης φόρου σε αφορολόγητο). Το λεγόμενο «tax credit» υπάρχει σε Ιρλανδία, Ιταλία, Μεξικό, Ολλανδία, Δανία, Τσεχία, Καναδά κ.α.