Υψηλά ποσοστά απόρριψης τόσο από τις τράπεζες και τα funds όσο και από τους ίδιους τους οφειλέτες εμφανίζουν οι προτάσεις ρύθμισης οφειλών που προκύπτουν από τον ειδικό αλγόριθμο του εξωδικαστικού μηχανισμού, δημιουργώντας προβληματισμό τόσο για τη στρατηγική των πιστωτών όσο και για την αποτελεσματικότητα του μηχανισμού στην εξαγωγή ευνοϊκών ρυθμίσεων προς όφελος των οφειλετών. Αυτό προκύπτει από τα στοιχεία που παρουσίασε στη Βουλή ο υπουργός Οικονομικών Χρήστος Σταϊκούρας με βάση τα οποία έως σήμερα τα χρηματοπιστωτικά ιδρύματα, δηλαδή τράπεζες, funds και εταιρείες διαχείρισης:

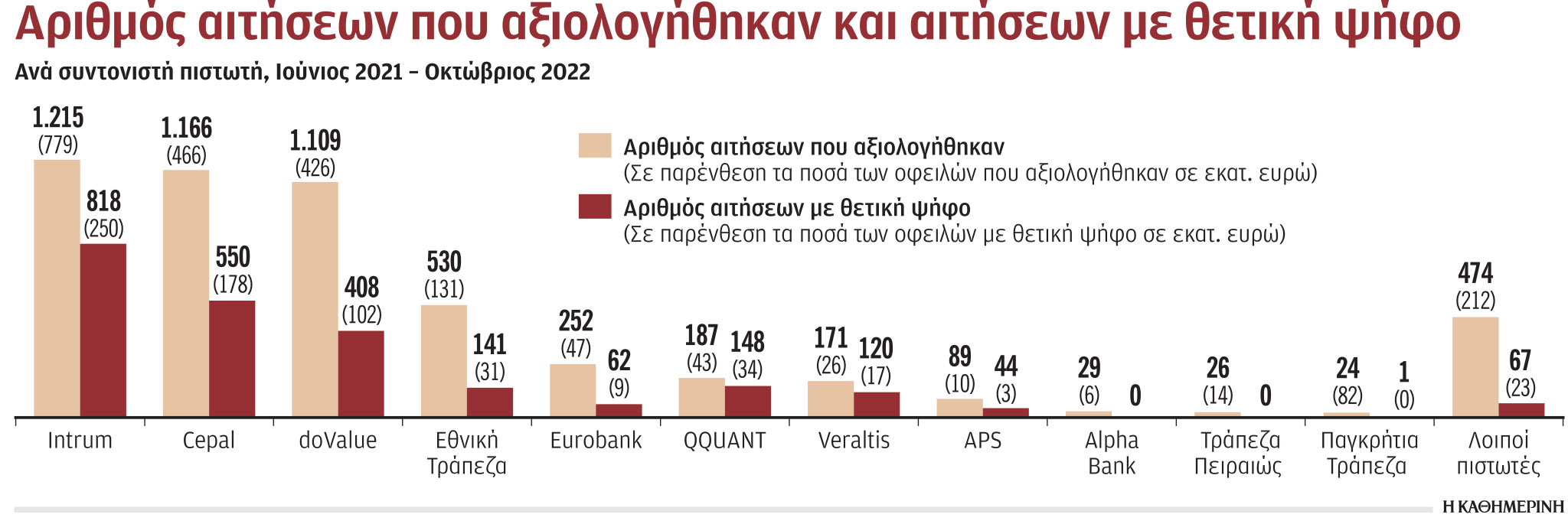

• Εχουν λάβει 7.031 αιτήσεις που αντιστοιχούν σε οφειλές ύψους 4,1 δισ. ευρώ.

• Από αυτές έχουν αξιολογήσει τις 5.272, που αντιστοιχούν σε οφειλές ύψους 2,2 δισ. ευρώ.

Οι προτάσεις εμφανίζουν υψηλά ποσοστά απόρριψης τόσο από τις τράπεζες και τα funds όσο και από τους οφειλέτες.

Οπως δήλωσε ο υπουργός Οικονομικών στη Βουλή, «τα ποσοστά εγκρισιμότητας των αιτημάτων ρύθμισης οφειλών εξακολουθούν να διαφέρουν σημαντικά ανά χρηματοδοτικό φορέα και συγκεκριμένα κυμαίνονται από 11% μέχρι και 84% επί των συνολικών αιτημάτων ρύθμισης οφειλών, καταδεικνύοντας ότι δεν υφίσταται από την πλευρά των πιστωτών κοινή στρατηγική και προτεραιοποίηση στη διαχείριση του ιδιωτικού χρέους μέσω του μηχανισμού». Σύμφωνα με τα ίδια στοιχεία, οι πιστωτές έχουν απορρίψει αιτήματα ρύθμισης οφειλών συνολικού ύψους 600 εκατ. ευρώ, ενώ οι οφειλέτες έχουν απορρίψει προτάσεις ρύθμισης συνολικού ύψους 340 εκατ. ευρώ, στοιχείο που επίσης δημιουργεί προβληματισμό ως προς την αποτελεσματικότητα του μηχανισμού.

Οι βασικότεροι λόγοι απόρριψης από την πλευρά των οφειλετών συνδέονται με τα χαρακτηριστικά των ρυθμίσεων, που όπως προέκυψε από την έρευνα που πραγματοποίησε η Ειδική Γραμματεία Διαχείρισης Ιδιωτικού Χρέους (ΕΓΔΙΧ), σε αρκετές περιπτώσεις αξιολογούνται ως επαχθέστερα σε σχέση με τη ρύθμιση που έχουν ήδη επιτύχει με τον πιστωτή τους.

Βασικό ωστόσο εμπόδιο για τη σωστή αξιολόγηση της πρότασης είναι η ανελαστικότητα της ρύθμισης του εξωδικαστικού μηχανισμού, την οποία ο οφειλέτης πρέπει να τηρήσει μέχρι τέλους, χωρίς να επιτρέπεται κάποια ευελιξία. Χαρακτηριστική έλλειψη ευελιξίας είναι το γεγονός ότι ο οφειλέτης δεν μπορεί να αποπληρώσει νωρίτερα τις οφειλές του, ακόμη και αν κάποια στιγμή τα οικονομικά του το επιτρέψουν. Στην περίπτωση του εξωδικαστικού η πρόωρη αποπληρωμή επιβαρύνεται με πέναλτι για το τμήμα των τόκων που χάνει ο πιστωτής, κάτι που συνιστά αντικίνητρο για αρκετούς οφειλέτες, ειδικά εάν έχουν κρυφά εισοδήματα, τα οποία δεν φαίνονται στα επίσημα στοιχεία της ΑΑΔΕ.

Σύμφωνα με την έρευνα της ΕΓΔΙΧ, σε αρκετές περιπτώσεις η πεποίθηση ότι η προτεινόμενη ρύθμιση είναι επαχθέστερη αξιολογείται από τον πελάτη με βάση τα βραχυπρόθεσμα χαρακτηριστικά της. Ετσι, εάν κάποιος έχει λάβει μια ρύθμιση από την τράπεζα ή την εταιρεία διαχείρισης τύπου ballon, δηλαδή με πληρωμή μικρών δόσεων για μια χρονική περίοδο π.χ. 5 ετών και αποπληρωμή ενός μεγάλου μέρους της οφειλής στο τέλος της ρύθμισης, η πρόταση ρύθμισης του εξωδικαστικού, που προβλέπει ισομερείς τοκοχρεολυτικές δόσεις, αξιολογείται αρνητικά, με συνέπεια να την απορρίπτει.

Για την αντιμετώπιση των προβλημάτων που προκύπτουν από την εφαρμογή του θεσμού, η κυβέρνηση, όπως δήλωσε ο υπουργός Οικονομικών, έχει συστήσει ομάδα εργασίας νομικών για την ανάληψη στοχευόμενων δράσεων αναφορικά με τη βελτιστοποίηση των διαδικασιών του εξωδικαστικού μηχανισμού. Σύμφωνα με πληροφορίες, στα μέτρα που εξετάζονται είναι να δοθεί περαιτέρω ευελιξία στις λύσεις ρύθμισης του εξωδικαστικού μηχανισμού, έτσι ώστε να περιοριστούν τα υψηλά ποσοστά απόρριψης και οι ρυθμίσεις να είναι φιλικότερες για τους οφειλέτες.

Mείωση επιτοκίου ρύθμισης

Ουσιαστική συμβολή στην προώθηση των ρυθμίσεων του εξωδικαστικού μηχανισμού αποτελεί η συμφωνία της ΕΓΔΙΧ με την Ελληνική Ενωση Τραπεζών και την Ενωση Εταιρειών Διαχείρισης Απαιτήσεων από Δάνεια και Πιστώσεις, για τη μείωση των περιθωρίων επιτοκίων στις ρυθμίσεις οφειλών στον εξωδικαστικό μηχανισμό. Το «ετήσιο επιτόκιο ρύθμισης οφειλών χρηματοδοτικών φορέων», εφ’ εξής, μειώνεται:

α) Κατά 75 μονάδες βάσης και διαμορφώνεται σε 2,50% + euribor 3μήνου (με ελάχιστη τιμή το μηδέν) για οφειλές προς χρηματοδοτικούς φορείς που καλύπτονται ολικώς ή μερικώς από ειδικά προνόμια, από 3,25% που ήταν έως τώρα.

β) Κατά 150 μονάδες βάσης και διαμορφώνεται σε 3% + euribor τριμήνου (με ελάχιστη τιμή το μηδέν) για οφειλές προς χρηματοδοτικούς φορείς που δεν καλύπτονται από ειδικά προνόμια, από 4,5% που ήταν έως τώρα.