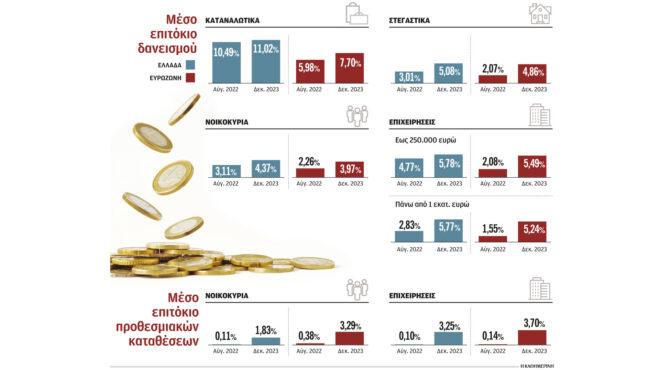

Στο μέτωπο των καταθέσεων έχει μεταφερθεί τον τελευταίο ενάμιση χρόνο η ανισορροπία των επιτοκίων μεταξύ Ελλάδας και Ευρωζώνης σε αντίθεση με τα επιτόκια χορηγήσεων που έχουν συγκλίνει σε σημαντικό βαθμό, με τη χώρα μας πάντως να κινείται σταθερά πάνω από τον μέσο όρο της Ευρωζώνης. Αυτό επιβεβαιώνουν τα στοιχεία της ΕΚΤ για την πορεία των βασικών επιτοκίων προς τις επιχειρήσεις και τα νοικοκυριά τον τελευταίο ενάμιση χρόνο, δηλαδή από τον Αύγουστο του 2022, οπότε και άρχισε να καταγράφεται η άνοδος των επιτοκίων από την ΕΚΤ, έως και τον Δεκέμβριο του 2023.

Η διαφορά μεταξύ ελληνικών και ευρωπαϊκών επιτοκίων στις προθεσμιακές καταθέσεις των νοικοκυριών προσεγγίζει με βάση τα στοιχεία του Δεκεμβρίου που δημοσίευσε χθες η ΤτΕ τη 1,5 μονάδα, ενώ λιγότερο από 0,5 είναι η διαφορά στις προθεσμιακές καταθέσεις των επιχειρήσεων, που αποδεικνύονται οι μεγάλοι ωφελημένοι της ανόδου των επιτοκίων τον τελευταίο χρόνο.

Συγκεκριμένα, το μέσο επιτόκιο στις προθεσμιακές καταθέσεις για τα νοικοκυριά διαμορφώθηκε στο 1,83% έναντι 3,29% στην Ευρωζώνη, ενώ επιτόκιο 3,25% απολαμβάνουν οι ελληνικές επιχειρήσεις για τα χρήματα που έχουν σε προθεσμιακούς λογαριασμούς. Η απόδοση αυτή προσεγγίζει το 3,70% που είναι το αντίστοιχο μέσο επίπεδο στην Ευρωζώνη. Παρά τη βελτιωμένη εικόνα της χώρας μας στο μέτωπο των επιτοκίων καταθέσεων, η Ελλάδα παραμένει τέταρτη από το τέλος μεταξύ των χωρών με τα χαμηλότερα επιτόκια ακόμη και για τις επιχειρήσεις, ενώ δεύτερη από το τέλος είναι σε ό,τι αφορά τα επιτόκια που προσφέρουν οι ελληνικές τράπεζες στα νοικοκυριά.

Να σημειωθεί ότι τα υψηλότερα επιτόκια στις προθεσμιακές καταθέσεις των επιχειρήσεων καταγράφηκαν τον Δεκέμβριο στην Εσθονία που έδινε απόδοση 4,17% για κλειστές καταθέσεις έως 1 χρόνο και στη Γαλλία που έδινε απόδοση 4,07%, ενώ 4,23% επιτόκιο έχουν για τις προθεσμιακές τους καταθέσεις τα νοικοκυριά στην Εσθονία, 3,81% στην Ιταλία και 3,79% στη Γαλλία.

Οπως σημειώνει ειδική μελέτη που περιλαμβάνεται στο οικονομικό δελτίο που δημοσίευσε χθες η ΤτΕ, η ελλιπής μετακύλιση της αύξησης των επιτοκίων στα επιτόκια καταθέσεων των νοικοκυριών αποδίδεται «στον χαμηλό ανταγωνισμό που χαρακτηρίζει το ελληνικό τραπεζικό σύστημα μετά τη μεγάλη συγκέντρωση που σημειώθηκε την περίοδο της κρίσης και στην αυξημένη διαθεσιμότητα καταθέσεων σε σχέση με τον τραπεζικό δανεισμό προς την οικονομία». Οι δύο αυτοί παράγοντες επέτρεψαν στις τράπεζες να αυξήσουν τα επιτόκια καταθέσεων με πιο αργό ρυθμό από ό,τι στο παρελθόν, επισημαίνει η μελέτη της ΤτΕ, ενώ ως παράγοντες που συνέτειναν σε αυτή την εξέλιξη αναφέρεται και «η ευρεία απομόχλευση που καταγράφηκε στους ισολογισμούς των τραπεζών και η μεγάλη συσσώρευση καταθέσεων κατά τη διάρκεια της πανδημίας».

Να σημειωθεί ότι οι τέσσερις συστημικές τράπεζες στη χώρα μας ελέγχουν το 97% της αγοράς έναντι 64% που είναι ο μέσος όρος στην Ευρωζώνη και ο λόγος δάνεια προς καταθέσεις έχει μειωθεί στο 60% περίπου έναντι 100% που είναι ο μέσος όρος στην Ευρωζώνη. Αυτό οφείλεται στις μεγάλες πωλήσεις και τιτλοποιήσεις δανείων με αποτέλεσμα ένα μεγάλο μέρος του ιδιωτικού χρέους να έχει μεταφερθεί εκτός τραπεζικού συστήματος και έτσι το επίπεδο των καταθέσεων να υπερβαίνει τη χρηματοδότηση της οικονομίας, δημιουργώντας πλεόνασμα ρευστότητας.

Στο μέτωπο των χορηγήσεων ο ανταγωνισμός υπό το βάρος και της χαμηλής ζήτησης για νέα δάνεια έχει λειτουργήσει προς όφελος των δανειοληπτών, επιτρέποντας τη σύγκλιση των επιτοκίων Ελλάδας – Ευρωζώνης και περιορίζοντας τη διαφορά στο μέσο επιτόκιο δανεισμού των ελληνικών νοικοκυριών με αυτό των Ευρωπαίων πολιτών στις 0,4 μονάδες έναντι 0,85 μονάδες που ήταν κατά την έναρξη της ανόδου των επιτοκίων.

Σύμφωνα με τα στοιχεία της ΤτΕ και της ΕΚΤ, το μέσο επιτόκιο για στεγαστικά δάνεια διαμορφώθηκε τον Δεκέμβριο στη χώρα μας στο 5,08% έναντι 4,86% στην Ευρωζώνη, περιορίζοντας τη διαφορά σε σχέση με ενάμιση χρόνο πριν, που τα αντίστοιχα επιτόκια ήταν 3,01% και 2,07%. Πιο δειλή, με συνέπεια τη διατήρηση σημαντικής διαφοράς, είναι η σύγκλιση στο κόστος δανεισμού για καταναλωτικές ανάγκες με το μέσο επιτόκιο για καταναλωτικά δάνεια να διαμορφώνεται στη χώρα μας στο 11,02% έναντι μέσου όρου 7,70% στην Ευρωζώνη. Να σημειωθεί πάντως ότι οι τράπεζες της Ευρωζώνης αύξησαν με ταχύτερο ρυθμό τα επιτόκια για καταναλωτικά δάνεια, με συνέπεια η διαφορά έναντι της Ελλάδας να περιοριστεί στις 3,32 μονάδες τον Δεκέμβριο του 2023 έναντι 4,51 μονάδες τον Αύγουστο του 2023.