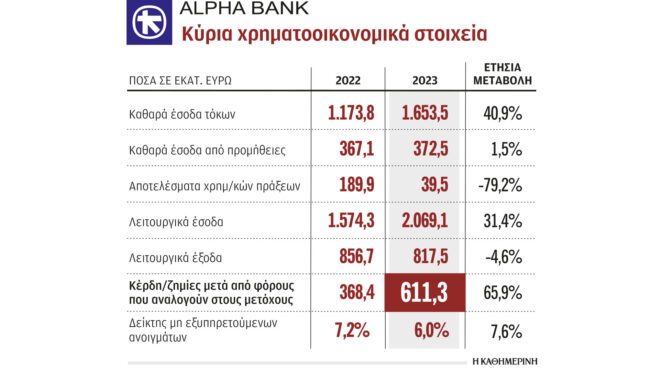

Πλεόνασμα κεφαλαίων ύψους 1,5 δισ. ευρώ προβλέπει το επιχειρησιακό πλάνο της Alpha Bank για την προσεχή τριετία, μέσω της παραγωγής εσόδων 2,1 έως 2,3 δισ. ευρώ τον χρόνο. Η υψηλή κερδοφορία, που σε ό,τι αφορά την προηγούμενη οικονομική χρήση ανήλθε στα 611,3 εκατ. ευρώ, ανοίγει τον δρόμο για τη διανομή μερίσματος, που υπολογίζεται σε 0,05 ευρώ ανά μετοχή με βάση τη δέσμευση για διανομή του 20% των κερδών της για τη χρήση του 2023.

Η προοπτική με βάση το επιχειρησιακό πλάνο για την προσεχή τριετία που ανακοίνωσε η διοίκηση της Alpha Bank είναι η διανομή μερίσματος ως ποσοστού των προσαρμοσμένων κερδών να αυξηθεί στο 45% κατά μέσον όρο την περίοδο 2024-2026, διανέμοντας περισσότερα από 1 δισ. σε μερίσματα, υπό την προϋπόθεση της σύμφωνης γνώμης του SSM. Την ίδια στιγμή, το πλεόνασμα κεφαλαίων ανοίγει τον δρόμο και για την επαναγορά μετοχών, ενδεχόμενο που η διοίκηση της Alpha Bank άφησε ανοιχτό.

Οπως σημείωσε ο διευθύνων σύμβουλος της Alpha Bank Βασίλης Ψάλτης, μιλώντας στο πλαίσιο της ενημέρωσης των αναλυτών, «η τράπεζα ξεπέρασε τους στόχους κερδοφορίας που είχε θέσει για το 2023, βελτίωσε το κεφαλαιακό μαξιλάρι και ενίσχυσε την ανθεκτικότητα του ισολογισμού της, διασφαλίζοντας αξία προς τους μετόχους μας». Ο επικεφαλής του ομίλου της Alpha Bank υπογράμμισε ότι η συνεργασία με τη UniCredit απελευθερώνει τη δυναμική κερδοφορίας της διεθνούς δραστηριότητας, αυξάνοντας τα περιθώρια ανάπτυξης για το σύνολο του ομίλου.

Το δανειακό χαρτοφυλάκιο θα ενισχυθεί με ρυθμό 5% τα επόμενα χρόνια.

Με βάση τους στόχους που έχει θέσει η διοίκηση για την προσεχή τριετία τα κέρδη ανά μετοχή θα διαμορφωθούν μεταξύ 0,31-0,33 ευρώ, η απόδοση ιδίων κεφαλαίων θα διαμορφωθεί από 13% έως 14%, ενώ η τράπεζα στοχεύει σε ταχύτερη μείωση του αναβαλλόμενου φόρου, από το σημερινό επίπεδο του 56% των εποπτικών κεφαλαίων στο 34% το 2026 και κάτω του 20% το 2029. Ο κεφαλαιακός δείκτης (FL CET1) διαμορφώθηκε στο 14,3% και στόχος είναι να ανέλθει στο 17,5% στο τέλος της τριετίας, ενώ τα μη εξυπηρετούμενα δάνεια εκτιμάται ότι θα μειωθούν κάτω του 5% το 2024 από 6% το 2023 και κάτω του 4% το 2026.

Σύμφωνα με τις εκτιμήσεις της διοίκησης το δανειακό χαρτοφυλάκιο θα ενισχυθεί με ρυθμό 5% τα επόμενα χρόνια, στηρίζοντας την ενίσχυση των καθαρών εσόδων από τόκους. Οι προβλέψεις βασίζονται στην εκτίμηση για διαμόρφωση του euribor στο 3,5% για το 2024, στο 2,6% και στο 2,4% για το 2025 και 2026 αντίστοιχα, στην αύξηση του δανειακού χαρτοφυλακίου της τράπεζας στα 41 δισ. ευρώ στο τέλος της τριετίας από 36 δισ. ευρώ το 2023, στην ενίσχυση των καταθέσεων στα 53 δισ. ευρώ από 48 δισ. ευρώ το 2023 και στη διατήρηση του περιθωρίου στα επιχειρηματικά δάνεια στο 2,7%. Στο σκέλος των εξόδων προβλέπεται η μετακύλιση των επιτοκίων στις προθεσμιακές καταθέσεις να αυξηθεί στο 27% από 15% σήμερα και το ποσοστό των προθεσμιακών καταθέσεων στη συνολική καταθετική βάση της τράπεζας να διευρυνθεί στο 38% από 26% σήμερα.

Η υψηλή κερδοφορία του 2023 στηρίχθηκε στην άνοδο του καθαρού εσόδου από τόκους κατά 41% σε ετήσια βάση στο 1,6 δισ. ευρώ, ενώ τα καθαρά έσοδα από αμοιβές και προμήθειες σε επαναλαμβανόμενη βάση αυξήθηκαν κατά 8,1% σε σχέση με το 2022, στα 401 εκατ. ευρώ, ως αποτέλεσμα της αύξησης των προμηθειών πιστωτικών καρτών και πληρωμών. Η καθαρή πιστωτική επέκταση στην Ελλάδα διαμορφώθηκε σε 1,1 δισ. το δ΄ τρίμηνο (+900 εκατ. ευρώ σε ετήσια βάση), αντανακλώντας, σύμφωνα με την ανακοίνωση της τράπεζας, την επίδοση-ρεκόρ σε νέες εκταμιεύσεις, ύψους 2,8 δισ. ευρώ.